In der ersten Hälfte des Jahres bewältigte der Leitindex S&P 500 einen Kursanstieg von beachtlichen 16 Prozent. Doch wie geht es weiter? Bleiben die Aktien auch im Sommer stark oder beginnt nun eine Schwächephase?

Verfolgt man die Wirtschaftsnachrichten, liest und hört man von einer Inflation, die noch nicht im Griff ist und weiteren Zinsanhebungen, von einer rückläufigen Konjunktur und Rezessionsgefahren. Manche Großinvestoren geben vor, von fallenden Kursen auszugehen und sich entsprechend positioniert zu haben. Und wie reagiert der S&P 500 bei den sich scheinbar eintrübenden Aussichten? Er testet den Widerstand bei 4.330 Punkten, prallt nach nur einem Handelstag zu Beginn der Woche wie selbstverständlich von diesem ab und schießt am Freitag in die Höhe, wo er das neue Zwischenhoch dieser Hausse bei 4.450 Punkten markiert.

Börsenaltmeister André Kostolany verglich das Zusammenspiel von Wirtschaft und Börse einmal mit einem Herrchen und seinem Hund. Dabei steht das Herrchen für die Wirtschaft (oder ein Unternehmen) und der Hund für die Börse. Manchmal lasse sich der Hund weit zurückfallen, um ein anderes Mal vorauszulaufen, aber früher oder später kehre er immer zu seinem Herrchen zurück. Der Vergleich bringt wunderbar zum Ausdruck, dass Börse und Wirtschaft zwar miteinander zusammenhängen, jedoch nicht im Gleichschritt marschieren. Tatsächlich nimmt die Börse meistens die wirtschaftliche Entwicklung vorweg. „An der Börse wird die Zukunft gehandelt“, heißt es. Erst steigen die Kurse, dann springt die Wirtschaft an. Umgekehrt beginnen die Kurse häufig schon wieder zu fallen, wenn sich die Konjunktur in der Nähe ihres Hochs befindet.

Als Quintessenz bleibt festzuhalten: Wir leben in einer wieder normalisierten Börsenwelt. Die Zinsen sind aus dem Negativbereich auf ein normales Niveau geklettert, von wo aus sie eines Tages auch wieder gesenkt werden können. Dieser Zinsanstieg hatte eine Baisse am Akteinmarkt ausgelöst, die mittlerweile überwunden wurde und einer neuen Hausse gewichen ist. Die Kursübertreibungen sind aus den Märkten verschwunden. Eine Fortsetzung der Baisse halte ich für unwahrscheinlich, einen Crash für sehr unwahrscheinlich. Korrekturen hingegen gibt es in jeder Hausse.

Im Gegensatz zu einem Hundespaziergang wissen wir nicht, wo sich die Kurse gerade befinden. Ob sie sich vor, hinter oder an der Seite der Wirtschaft bewegen. Mit den Jahren habe ich für mich festgestellt, dass es wenig sinnvoll ist, von der Konjunktur auf die Börse zu schließen. Es lohnt sich schlicht nicht, auf konjunkturelle Daten zu schauen, wenn man die Kursverläufe vorhersagen möchte, worauf es ja einem Investor und erste recht einem Trader ankommt. Vielmehr genügt es, die Finanzdaten wie Zinsen, Rohstoffpreise, Volatilitätsindizes, internationale Aktienindizes auszuwerten und das Ergebnis mit einer technischen Analyse abzugleichen: Die aktuellen Finanzdaten stehen steigenden Aktienindizes nicht im Weg. Auch charttechnisch sieht es gut aus.

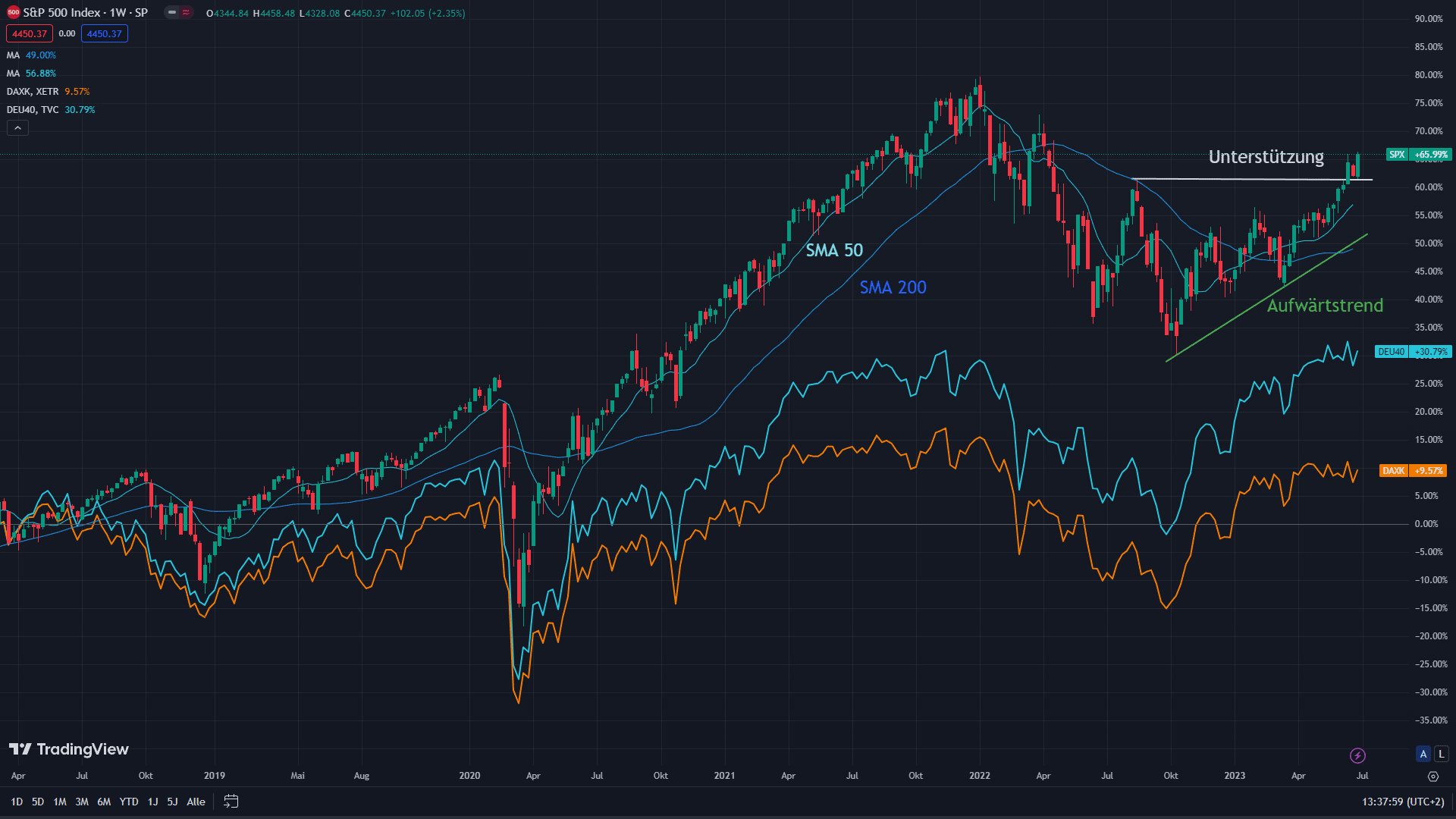

Anlässlich des 35. Geburtstags unseres Aktienindex DAX, der am 01.07.1988 mit 1.178,60 startete (die Festsetzung erfolgte bereits zum 30.12.1987 mit 1.000 Punkten), stelle ich die vergangene Handelswoche des S&P 500 einmal in einem längerfristigen Chart der letzten 5 Jahre auf der Basis von Wochenkerzen dar und vergleiche diese längere Entwicklung mit dem DAX.

Der türkise Linienchart ist der bekannte Performance-Index DAX, der die Dividenden in seine Berechnung mit einfließen lässt. Allerdings ist ein Vergleich der Entwicklung des herkömmlichen DAX mit der Entwicklung des S&P 500 nicht sehr aussagekräftig, da der S&P 500 ein sog. Kursindex ist, in dem die Dividenden nicht berücksichtigt werden, also zum Index nicht hinzuaddiert und reinvestiert werden wie beim DAX. Glücklicherweise gibt es auch einen weniger bekannten Kurs-Index DAX, der wie fast alle Aktienindizes nur die Kurse der Aktien berücksichtigt. Bei einem Vergleich der Kursindizes sieht das Bild für den DAX (die dunkelgelbe Linie) noch trauriger aus. Trotz des Corona-Crashs im Jahr 2020 und der Baisse im Jahr 2022 stieg der Kurs des S&P 500 in den vergangenen 5 Jahren um rund 66 Prozent. Der DAX-Kursindex hingegen gewann lediglich knapp 10 Prozent. Da ist die etwas höhere Ausschüttungsquote des DAX nur ein schwacher Trost. Berücksichtigt man nun noch die Marktkapitalisierung der beiden Indizes, erscheint der DAX noch unbedeutender: Alleine der Börsenwert von Apple ist höher als der von allen 40 DAX-Unternehmen zusammen. Dennoch ließ sich in den vergangenen 5 Jahren auch mit dem DAX Geld verdienen. Rund 30 Prozent einschließlich der Dividenden, was insbesondere im Vergleich zu den mittlerweile überwundenen Negativzinsen gar nicht so schlecht erscheint.

Die letzte Kerze im Chart zeigt die vergangene Handelswoche im S&P 500. Bei der eingeschlagenen Dynamik nach oben würde ich nicht auf fallende Kurse wetten – trotz der Jahreszeit und des mittlerweile großen Abstands vom SMA 200, womit immer ein gewisses Korrekturpotenzial einhergeht. Es ist nicht unwahrscheinlich, dass sich die Sommerrally an den Aktienmärkten fortsetzt.