In den ersten drei Teilen dieser Beitragsreihe wurde der Aufbau der japanischen Candlesticks, Trendumkehrsignale, Warnsignale und ein Fortsetzungsmuster behandelt. Dieses Wissen genügt bereits, um die japanischen Kerzencharts lesen und analysieren zu können. Aber es wird noch besser. Denn auch die westliche Welt der Chartanalyse hat technische Signale zu bieten, die recht gut funktionieren. Die Kombination der japanischen mit den westlichen Signalen ergibt ein hervorragendes Werkzeug für die technische Analyse. In diesem vierten Teil beschreibe ich zunächst wichtige westliche Signale. Im Anschluss daran füge ich die besten technischen Signale zweier Welten zusammen.

Linien

- Aufwärtstrendlinien und Abwärtstrendlinien

Diese Linien verbinden aufsteigende Tiefpunkte (Aufwärtstrendlinien) und absteigende Hochpunkte (Abwärtstrendlinien). Für eine Trendwende muss der Kurs die Linie nach unten oder nach oben durchkreuzen.

- Unterstützungslinien und Widerstandslinien

Hierbei handelt es sich um waagerechte Linien, besser um Bereiche, in denen sich der fallende Kurs stabilisiert (Unterstützungsbereich) oder die für steigende Kurse schwieriger zu überwinden sind (Widerstandsbereich).

Korrigiert beispielsweise ein Kurs nach einem neuen Hoch, wird dieses neue Hoch zu einem Widerstand, das erst einmal überwunden werden will. Prallt ein fallender Kurs in einem bestimmten Bereich nach oben ab, im Idealfall mehrfach, entsteht ein Unterstützungsbereich. Oft bilden auch offene Gaps neue Widerstände und neue Unterstützungen.

Sobald ein Widerstand erst einmal überwunden ist, wird er zur neuen Unterstützung – unterschreitet der Kurs eine Unterstützung, wird aus ihr ein Widerstand.

Muster

Kurse bewegen sich selten chaotisch, sondern häufig in wiederkehrenden Mustern.

- Schulter-Kopf-Schulter-Formation und inverse S-K-S-Formation

Die Schulter-Kopf-Schulter-Formation beschreibt in steigenden Märkten eine Trendwende. Es wird ein neues (Zwischen-)Hoch erreicht, der Kurs korrigiert und kommt zurück (erste Schulter). Dann steigt er wieder an, übersteigt das bisherige Hoch (die Schulter) und bildet somit einen Kopf, die Kurse fallen danach etwa so weit wie bei der ersten Korrektur. Schließlich findet der Anstieg nur etwa bis zur ersten Schulter statt, um danach wieder zu fallen (zweite Schulter) und die Tiefs der bisherigen Korrekturen zu unterschreiten.

In fallenden Märkten beschreibt die inverse S-K-S-Formation die Trendwende. Diese Formation sieht fast genauso aus – mit dem Unterschied, dass Schulter, Kopf und Schulter Tiefpunkte abbilden, also im Chartbild nach unten gerichtet sind, als wäre die S-K-S-Formation waagerecht gespiegelt.

- Doppelter Boden, doppeltes Top

Kurse bewegen sich in Schwankungen, als ginge es zwei Stufen aufwärts und dann wieder eine abwärts oder drei Stufen abwärts und dann danach eine aufwärts. Dabei werden in einem Trend die bisherigen (Zwischen-)Hochs immer wieder überschritten oder die alten (Zwischen-)Tiefs unterschritten.

Wird jedoch das bisherige Hoch nicht mehr überschritten, sondern korrigiert der Kurs im Bereich des alten Hochs, dann spricht man von einem Doppeltop. Eine Trendwende könnte eingeläutet werden. Das Gleiche gilt für den doppelten Boden: Der Kurs fällt am bisherigen Tief nicht weiter, sondern dreht nach oben – der Abwärtstrend könnte stoppen.

Gleitende Durchschnitte

Der einfache gleitende Durchschnitt gibt den durchschnittlichen Schlusskurs einer bestimmten Anzahl vergangener Handelstage an.

- SMA 200 und SMA 50

Besondere Bedeutung am Aktienmarkt werden dem SMA 200 (der gleitende Durchschnitt der letzten 200 Handelstage) sowie dem SMA 50 (der gleitende Durchschnitt der letzten 50 Handelstage) zugeschrieben.

Bewegt sich der Kurs oberhalb des SMA 200, geht man von einem Aufwärtstrend aus. Bewegt er sich unterhalb, soll das einen Abwärtstrend anzeigen. Die Signale kommen spät, sind also prozyklisch. Frühere Signale, aber weniger aussagekräftige, erhält man durch den SMA 50.

- Golden Cross und Death Cross

Spannend wird es, wenn der SMA 50 den SMA 200 durchkreuzt: Geschieht das von unten nach oben, spricht man von einem „Golden Cross“ – es handelt sich häufig um ein starkes Signal für steigende Kurse.

Durchkreuzt der SMA 50 den SMA 200 von oben nach unten, handelt es sich um ein sog. „Death Cross“ – einem oft starken Verkaufssignal.

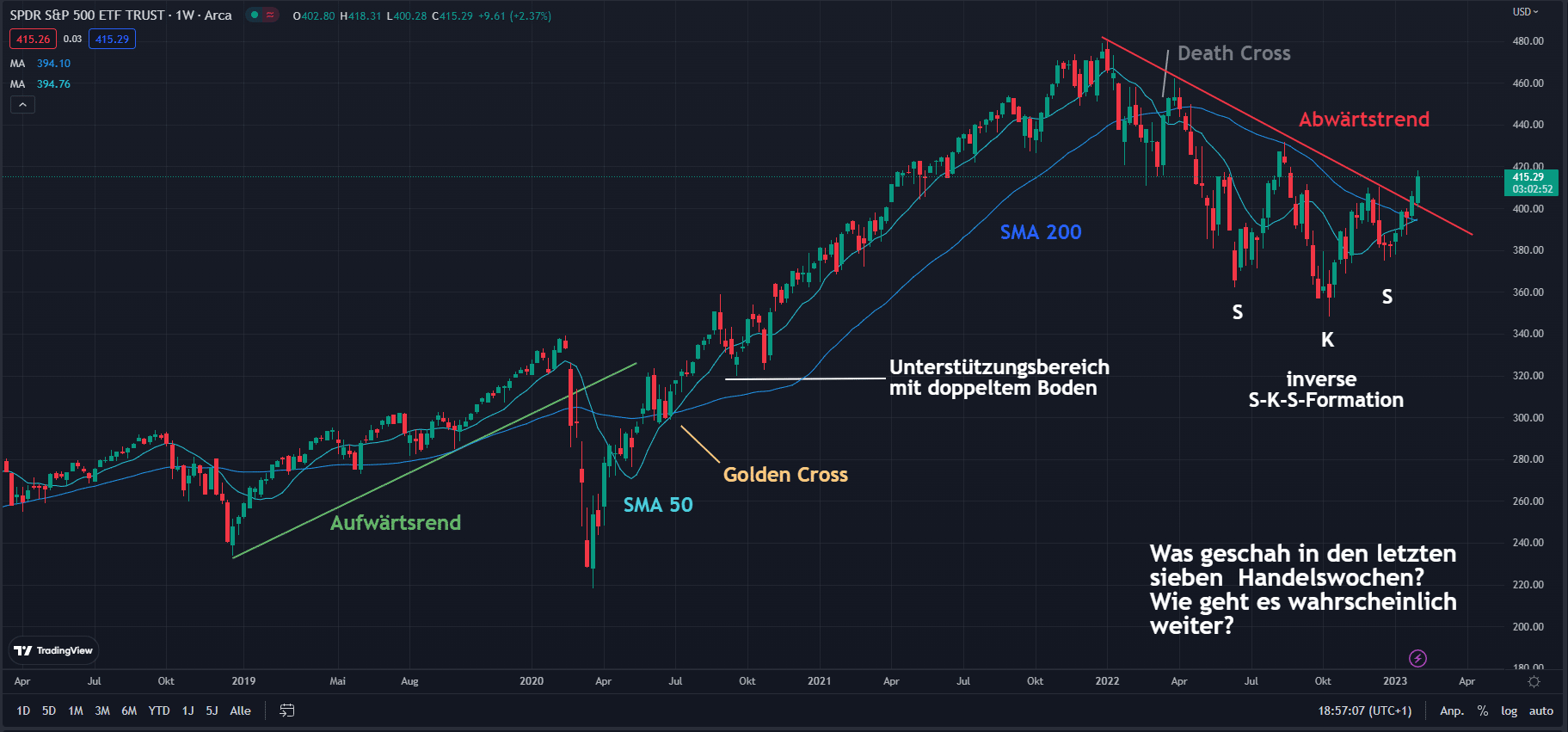

Westliche Signale am S&P 500 – ein Beispiel

Der folgende Chart eines S&P 500 – ETFs auf der Basis von Wochenkerzen soll die vorgenannten Signale verdeutlichen:

Die grüne Aufwärtslinie verbindet zwei markante Tiefpunkte. Je weiter die Punkte voneinander entfernt liegen oder je mehr Tiefpunkte an die Linie heranlaufen und wieder abprallen, desto aussagekräftiger wird eine Trendlinie.

Im Februar 2020 kam es zum sog. „Coronacrash“. Innerhalb von nur einer Handelswoche wurden der SMA 50, die Aufwärtstrendlinie und der SMA 200 unterschritten. Ein starkes Verkaufssignal, das sogar noch von einem Death Cross gekrönt wurde – jedoch bereits am Tiefpunkt, also zu spät.

Die Kurse eroberten zunächst den SMA 50 und dann den SMA 200 zurück. Schließlich bestätigte ein Golden Cross den neuen Aufwärtstrend.

Im September 2020 folgte eine kleine Korrektur. Das Tief wurde 5 Wochen später nicht mehr unterschritten. Das stellt einen doppelten Boden dar, von dem aus es weiter aufwärtsging. Gleichzeitig entstand ein neuer Unterstützungsbereich, der im weiteren Verlauf nicht wieder getestet wurde.

Im Januar 2022 wurde es brenzlig. Greife ich einmal der Kombination beider Methoden vor: Ein bärisches Engulfing Pattern läutete die Trendwende ein. Gleichzeitig unterschritt die große rote Kerze dieses Musters den SMA 50. Auch die folgende Kerze schloss unter dem SMA 50. Eine Woche danach wurde der SMA 200 unterschritten. Hier war für Trader und Investoren die Zeit gekommen, die Positionen glattzustellen oder abzusichern. Dazu gab es in den nächsten Wochen noch viele Gelegenheiten. Schließlich erhöhte das Death Cross die Wahrscheinlichkeit für weitere Kursverluste.

Das dann folgende Zwischenhoch erreichte das alte Hoch nicht mehr. Beide Hochs ließen sich zu einer Abwärtstrendlinie verbinden, von der der Kurs in den folgenden Monaten mehrfach abprallte.

Eine lang gezogene inverse Schulter-Kopf-Schulter-Formation kündigte einen möglichen Trendwechsel an. Dann überwand der Kurs den SMA 200 signifikant, genauso wie die Abwärtstrendlinie. Ein goldenes Cross war nur noch eine Frage von wenigen Handelstagen. Das waren alles Kaufsignale. Wie ging es weiter? Damals schrieb ich die Frage in den Chart und wollte auf steigende Kurse hinaus. Heute, 7 Monate später, liegt der Kurs rund 10 Prozent höher.

Die Kombination beider Methoden

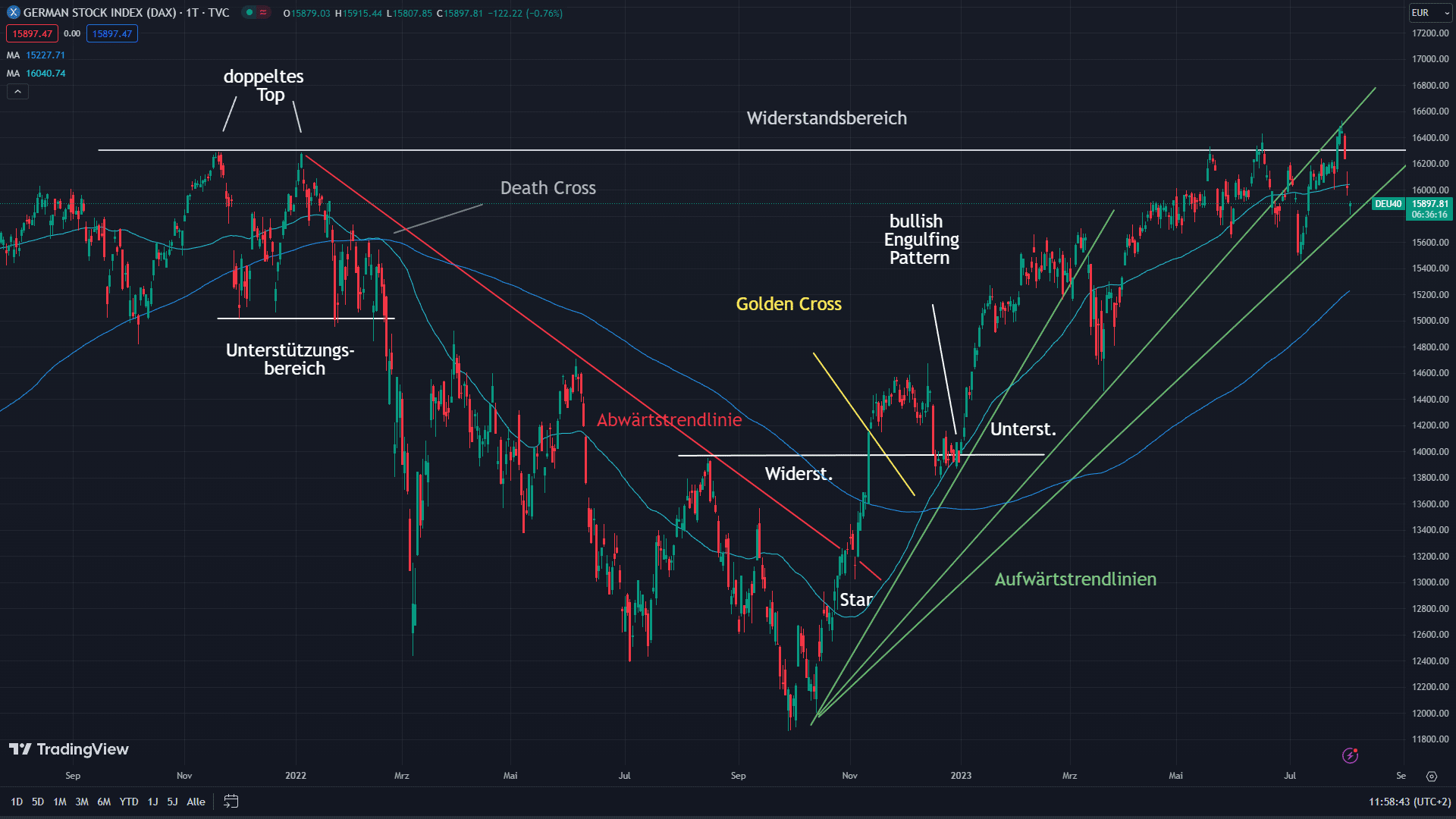

An einem weiteren Chart, dem des Deutschen Aktienindex DAX auf Basis von Tageskerzen, schauen wir uns nun an, wie sich beide Methoden miteinander kombinieren lassen. Das ist relativ einfach: Werden Signale der japanischen Kerzencharts durch westliche Indikatoren bestätigt, so steigt die Aussagekraft dieser Signale ganz erheblich an.

Im November und Dezember bildete sich im DAX ein doppeltes Top aus. Gleichzeitig schwankten die Kurse bis in den Unterstützungsbereich. Im Februar durchbrachen die Kurse dann diese Unterstützung. Das geschah zwar schon früher – der Unterschied diesmal war, dass der lange Körper einer Kerze (nicht nur ein Schatten) den Unterstützungsbereich weit (nicht nur wenige Punkte) unterschritt. Nachdem bereits der SMA 200 unterschritten wurde und sich ein Death Cross zeigte, wurde die bärische japanische Tageskerze mit dem langen Körper noch einmal dadurch bestätigt, dass sie den Unterstützungsbereich nach westlicher Charttechnik durchbrach. Ein klares Verkaufssignal.

Es ging abwärts. Die Kurse liefen mehrfach an die Abwärtstrendlinie heran, konnten diese aber nicht überwinden und tauchten wieder ab. Am Ende habe ich in der Zeichnung der Abwärtstrendlinie eine Lücke gelassen. Dort bildete sich ein Star, ein sog. Morning Star. Die bestätigende Bewegung, die Kerze mit dem langen grünen Körper, durchbrach signifikant diese Abwärtstrendlinie. Der japanische Morning Star wurde also durch das Kreuzen der westlichen Trendlinie bestätigt. Das war ein klares Kaufsignal.

Aktuell sieht man, wie die Kurse am Widerstandsbereich der bisherigen Höchstkurse ausgebremst werden. In den letzten Handelstagen ging es teilweise mit Gaps abwärts, was für aufkommende Unsicherheiten spricht. Die letzten beiden Körper blieben klein, was zeigt, dass die Richtung des Handels nicht eindeutig war. Die nächsten Marken, auf die es ankommt, sind die noch intakte Aufwärtstrendlinie und der SMA 200. Solange der SMA 200 nicht unterschritten wird, handelt es sich lediglich um eine sog. technische Korrektur, nicht um einen neuen mittel- bis langfristigen Abwärtstrend. Bei der Einschätzung der Marktlage ist die Kombination beider Methoden also immer hilfreich.

Abschließendes Fazit

Nachdem wir nun mithilfe des Pareto-Prinzips durch die Welt der technischen Analyse gereist sind und uns insbesondere der Analyse der Candlestick Charts gewidmet haben, möchte ich noch einmal hervorheben: Die Chartanalyse ist kein Allheilmittel. Aber sie erhöht die Wahrscheinlichkeit, mit der Auswahl des Wertpapiers und dem Zeitpunkt des Kaufs oder Verkaufs „richtig“ zu liegen oder besser: gut zu liegen und profitabel zu sein. Auch das Analysieren von Charts will geübt sein. Mit dem Wissen aus dieser Beitragsreihe haben Sie ein funktionierendes und mächtiges Werkzeug in der Hand. Viel Spaß beim Üben und Anwenden und viel Erfolg beim Analysieren von Candlestick Charts!