Vermögens-Wegweiser

Inhaltsverzeichnis

I. Vermögen

Das Vermögen wird regemäßig mit dem Geldvermögen gleichgesetzt. Tatsächlich umfasst Vermögen sehr viel mehr. Vermögen bedeutet das Vorhandensein von Möglichkeiten. Der Begriff beinhaltet das bereits: Wer vermögend ist, vermag etwas zu tun. Vermögende Menschen sind reich an Möglichkeiten.

Dieser Vermögens-Wegweiser zeigt die Richtung zum Vermögen und zur Freiheit. Er stellt die Ausrüstung für den Beginn des Weges, ist ein Reisebegleiter auf dem Weg und erweckt hoffentlich Ihre Neugier sowie Ihre Leidenschaft, sich weitergehend mit den einzelnen Bausteinen zu beschäftigen, und diese erfolgreich umzusetzen.

Ziel dieser Website ist es, die Möglichkeiten und damit das Vermögen der Leser zu steigern. Hier werden die Grundlagen und auch einige Details des Vermögensaufbaus aufgezeigt, die in der Schule, in der Ausbildung oder im Studium nicht gelehrt werden.

Im Folgenden verwende ich die Begriffe „Reichtum“ und „Reiche“, weil sie konkreter sind als „Wohlstand“ und „Wohlhabende“. Außerdem möchte ich Sie für große Ziele begeistern. Den Begriff „Arme“ verwende ich nicht despektierlich oder abwertend, sondern nur, um den Unterschied im Denken und Handeln zu den Reichen aufzuzeigen.

II. Das Mindset der Reichen

Unter „vermögend“, „wohlhabend“ oder „reich“ wird zumeist eine exzellente finanzielle Situation verstanden: Wer viel Geld hat, der ist reich.

Tatsächlich ist es umgekehrt: Zuerst entsteht Reichtum, dann folgt das Geld!

Reiche haben bestimmte Denk- und Verhaltensmuster, die dazu führen, dass ihr finanzielles Vermögen wächst. Arme haben bestimmte Denk- und Verhaltensmuster, die dazu führen, dass ihr Vermögen nicht wächst und klein bleibt.

Es gibt auch Menschen, die trotz des Mindsets von Armen zu sehr viel Geld kommen. Aufgrund beruflicher oder sportlicher Erfolge, eines Lottogewinns oder durch Erbschaft. Jedoch bleiben sie dann arme Menschen – mit viel Geld, das ihnen nur vorübergehend zur Verfügung steht: Die meisten Lottomillionäre verfügen sieben Jahre nach ihrem Gewinn über weniger Vermögen als vor dem Gewinn. Oder denken Sie an manche Sportler oder Musiker, die während ihrer Karriere viele Millionen verdient haben, aber wenige Jahre danach Insolvenz anmelden.

Nicht Geld bringt Reiche hervor – sondern das Mindset der Reichen führt zu Geld und Vermögen.

Wer das verstanden hat, spielt kein Lotto: Der Einsatz wird statistisch nur zur Hälfte ausgeschüttet. Rechnerisch beträgt der durchschnittliche Verlust pro Spiel 50 Prozent. Falls der Jackpot doch einmal geknackt wird, ist kaum ein Gewinner vorbereitet. Nur wenige können den Gewinn halten, vermehren und gleichzeitig von diesem leben. Es gibt Lottogewinner, die traurige Berühmtheit erlangt haben: Wie so viele blieben Walter Knoblauch und Lotto-Lothar trotz ihrer Gewinne ein Leben lang arm. Der eine zog mit seiner Frau ins Obdachlosenasyl und verstarb mittellos, der andere starb an Leberzirrhose, kurz bevor sein Gewinn fast vollständig aufgebraucht war.

Wer vermögend werden oder vermögend bleiben möchte, was nicht minder anspruchsvoll ist, der kommt nicht umhin, sich mit dem Mindset der Reichen zu beschäftigen.

Dahinter verbirgt sich eine Gesetzmäßigkeit: Wer ein Sportler sein möchte, muss die entsprechende Einstellung mitbringen, muss trainieren, sich ernähren und so leben wie ein Sportler. Wer ein Musiker sein möchte, muss so intensiv üben und so leben wie ein Musiker, und wer reich sein möchte, muss so denken und so handeln wie ein Reicher – auch dann, wenn er noch ganz am Anfang steht.

Die folgende Beschreibung des Mindsets der Reichen ist nicht vollständig, enthält aber die wichtigsten Punkte:

1. Reiche schätzen und lieben Geld

„Das ist doch selbstverständlich“, könnten Sie jetzt vielleicht einwenden. Ist es das wirklich? Kommen Ihnen folgende Glaubenssätze vielleicht bekannt vor: „Geld verdirbt den Charakter“, „mit ehrlicher Arbeit kann man nicht reich werden“, „Geld macht nicht glücklich“, „das Wichtigste kann man sich nicht mit Geld kaufen“, „je mehr Geld, desto größer die Sorgen“ usw. Meiden Sie den Einfluss solcher blockierenden Glaubenssätze:

Geld ist nur ein neutrales Werkzeug. Je größer die Geldmenge, desto mächtiger wird das Werkzeug. Geld als Werkzeug eröffnet Möglichkeiten – das ist das Wichtige und das Wertvolle an Geld. Auf den Charakter hat Geld keinen Einfluss. Aber wie ein Mensch mit Geld umgeht, offenbart seinen Charakter und seine Persönlichkeit. Ein reicher Mensch verwendet das Werkzeug Geld sinnvoll.

Erfreuen Sie sich uneingeschränkt an den Möglichkeiten, die Ihnen Geld eröffnet, und bauen Sie Ihre individuellen Möglichkeiten immer weiter aus!

2. Reiche unterscheiden zwischen Vermögenswerten und Verbindlichkeiten

Reichen geht es weniger um den Konsum als um ihre Freiheit und die Erweiterung ihrer Möglichkeiten. Sie gehen nur mit Bedacht Verbindlichkeiten ein, weil diese Geld und Zeit binden.

Verbindlichkeiten sind Gegenstände und Verpflichtungen, die Geld kosten: Ein teures Auto zur privaten Nutzung, eine Yacht, selbst das Eigenheim oder private Anschaffungen, die unterhalten werden müssen, der Vertrag für das Fitnessstudio – vieles führt zu Folgekosten, ohne Einnahmen zu generieren. Gegenstände als Verbindlichkeiten verlieren häufig an Wert.

Ganz anders sind Immobilien einzuordnen, die der Vermietung dienen, Aktien, die ggf. Dividenden ausschütten oder Edelmetalle, die über Jahrhunderte ihre Kaufkraft erhalten haben – das alles sind Vermögenswerte. Sie generieren Einnahmen oder gewinnen an Wert, meistens beides.

Reiche sammeln Vermögenswerte und meiden Verbindlichkeiten.

3. Reiche sind entscheidungsfreudig

Reiche Menschen haben keine Angst vor großen Entscheidungen. Sie entscheiden schnell und effizient. Reiche sagen nicht: „Da muss ich noch meine Frau fragen“, oder: „Da muss ich erst mal drüber schlafen“. Welchen Erkenntnisgewinn soll denn der Schlaf bringen? Im Leben gibt es mitunter zwei bis drei große Chancen, die Reiche ergreifen und Zauderer vorüberziehen lassen.

Nehmen Sie sich im Zweifel ein Blatt Papier, stellen Sie Pro- und Kontra-Argumente gegenüber, werten Sie diese aus und treffen Sie unverzüglich Ihre Entscheidung.

4. Reiche sind bei täglichen Entscheidungen achtsam

Noch wichtiger sind die vielen kleinen täglichen Entscheidungen: Reiche treffen diese sehr achtsam, weil sie wissen, dass sich deren Auswirkungen über die Jahre kumulieren, oft sogar exponentiell.

Wer nicht raucht, erzielt gesundheitlich und finanziell ganz andere Ergebnisse als derjenige, der täglich zur Zigarette greift. Wer abends bei Wasser oder Tee ein Buch liest oder eine Webseite mit Mehrwert, wird sich viel schneller weiterentwickeln als jemand, der seine Abende mit Bier vor dem Fernseher verbringt. Wer gesundheitsbewusst kocht, anstatt Fertigprodukte zu erhitzen, fördert langfristig sein Wohlbefinden und seine Leistungsfähigkeit. Wer sich im Urlaub die Umgebung erschließt, gewinnt mehr Eindrücke als ein Strandurlauber. Ein Mann, der eine interessante Frau anspricht, hat größere Chancen, eine passende Partnerin zu finden, als derjenige, der den Augenblick schweigend vorüberziehen lässt.

Leben Sie achtsam und treffen Sie täglich viele kleine positive Entscheidungen, die zu positiven Gewohnheiten führen. Dadurch erhalten Sie im Laufe der Monate und Jahre exponentiell wachsende positive Ergebnisse. Für den Erfolg oder Misserfolg ist dieser Punkt oft ausschlaggebend.

5. Reiche nutzen Chancen

Reiche legen ihren Fokus auf Chancen, nicht auf Risiken und Probleme. Der Fokus auf Chancen zeigt sich am klarsten in Krisen. Reiche erkennen in Krisen die Chancen und nutzen sie. Mit jeder zugeschlagenen Tür eröffnet sich ein neuer Raum, der weitere Türen bereit hält. Reiche Menschen betreten erwartungsvoll und optimistisch andere Räume und öffnen unbekannte Türen.

Aber auch ohne eine Krise zeigen sich rasch die Zauderer, die ihren bangen Blick auf die Risiken richten: „Sind Aktieninvestments nicht riskant?“ „Kann man da nicht sein ganzes Geld verlieren?“ Mit der Einstellung: „Ich zocke nicht“, hortet so mancher seine Ersparnisse auf dem Tagesgeldkonto, weil es dort nominal nicht weniger wird, also vermeintlich „sicher“ aufgehoben ist. Dabei wird verkannt, dass die Kaufkraft bei niedrigen Zinsen ganz sicher schrumpft und sich damit das Verlustrisiko immer verwirklicht.

Reiche suchen Chancen und ergreifen sie.

6. Reiche denken exponentiell und verwenden Hebel

Wir alle neigen dazu, linear zu denken: Die Anlagesumme x nach einem Jahr des Sparens ergibt bei fortgesetzter identischer Sparrate nach 10 Jahren die Anlagesumme x mal 10, zuzüglich ein paar Zinsen, die sich kaum auswirken, denken die meisten.

Wir unterschätzen den Zinseszinseffekt, weil wir für das Überleben keine Vorstellung vom exponentiellen Wachstum benötigen. Albert Einstein wird fälschlicherweise nachgesagt, er habe erklärt, der Zinseszinseffekt sei das 8. Weltwunder. Tatsächlich äußerte er das nicht, richtig bleibt die Aussage dennoch. Bei einem jährlichen Zins von 8 Prozent beträgt die Anlagesumme im oben genannten Beispiel nach 10 Jahren nicht das Zehnfache, sondern bereits das 15-Fache, nach 20 Jahren das 49-Fache, nach 30 Jahren das 124-Fache und nach 40 Jahren das 290-Fache.

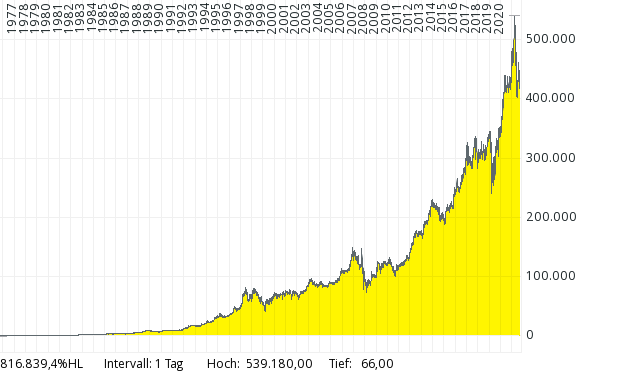

Ein Beispiel aus der Praxis: Die Aktie der Holding Berkshire Hathaway von Warren Buffett ging im Jahr 1964 zum Preis von 19 USD an die Börse. Ende 2021, also 57 Jahre später, kostete die Aktie rund 450.000 USD. Dieser unvorstellbare Wertzuwachs von 19 USD auf 450.000 USD entspricht einer jährlichen Rendite von „nur“ etwas mehr als 19 Prozent.

Exponentielles Wachstum wird mithilfe eines Zinseszinsrechners (hier) sichtbar.

Exponentielles Wachstum findet nicht nur bei der Kapitalanlage statt, sondern auf vielen Gebieten: In der industriellen Entwicklung, auf dem Gebiet der Forschung oder bei Epidemien, um nur ein paar Beispiele zu nennen.

Reiche Menschen denken nicht nur exponentiell, sondern sie nutzen zusätzliche Hebel: Sie erschaffen z. B. Arbeitsplätze und lassen somit andere für sich arbeiten, sie investieren nicht nur ihr eigenes, sondern auch fremdes Geld und sie nehmen die Hilfe anderer in Anspruch.

7. Reiche nutzen das Steuerrecht

Reiche Menschen reduzieren auf legale Weise ihre Steuerlast.

Eine Investition in Mietimmobilien wird beispielsweise erst durch steuerliche Gestaltungsmöglichkeiten attraktiv. Ab einem gewissen Umfang kann es sich lohnen, die Geschäfte, insbesondere auch die Vermögensverwaltung, unter einer juristischen Person zu führen, beispielsweise einer GmbH. Steuerberater helfen dabei, teure Fehler zu vermeiden.

8. Reiche suchen die Fehler bei sich selbst

Als ich im Erwachsenenalter damit begann, Klarinette zu lernen, entlockte ich dem Instrument ab und zu fürchterliche Quietschtöne. Wenn das passierte, schaute ich erschrocken auf mein Instrument. Als mein Klarinettenlehrer das sah, erklärte er mir, ich müsse den Fehler bei mir selbst suchen – nicht am Instrument.

So ist es auch im Leben: Wenn es mal quietscht, wenn also etwas schief läuft, neigen viele dazu, anderen Menschen oder den Umständen die Schuld zu geben. Wer allerdings anderen die Schuld gibt, der überträgt anderen oder den Umständen die Macht über sein Leben und seinen Erfolg, der macht sich selbst zum Spielball anderer und zum Opfer der Umstände.

Reiche Menschen trainieren ihre Wahrnehmung. Sie sehen das Positive in anderen Menschen, und sie finden Chancen in den vorgegebenen Rahmenbedingungen. Reiche übernehmen die Verantwortung für ihre Ergebnisse und suchen die Schuld bei sich selbst, nicht bei anderen. Sie suchen keine Ausreden – sie finden Lösungen.

9. Reiche denken groß

Stellen Sie sich vor, ein Mann namens Max käme auf die Idee, in seiner Freizeit zu laufen. Max könnte sich vornehmen, zwei- bis dreimal in der Woche für 20-30 Minuten zu joggen. Oder er könnte sich zum Ziel setzen, in neun Monaten Marathon zu laufen. Nimmt sich Max vor, zweimal in der Woche ein paar Minuten zu laufen, wird ihm genau das gelingen – aber eben nicht mehr.

Wenn Max hingegen beginnt, für den Marathon zu trainieren, dann wird er trainieren wie ein Läufer, er wird sich ernähren wie ein Läufer, er wird seine Grenzen ausloten und verschieben. Er wird seinen Tagesablauf und sein Training aufeinander abstimmen. Max wird bald 45 Minuten lang laufen, dann über eine Stunde lang, bald 20 km weit und etwas später weiter als 30 km. Max wird völlig andere Ergebnisse erzielen.

Selbst dann, wenn Max nach neun Monaten am Tag des Marathons bei Kilometer 32 aufgeben müsste, hätte er sehr viel mehr erreicht als mit dem Ziel, einfach nur zu joggen: Er hätte sich unter die Läufer begeben und wäre den Marathon mitgelaufen. Danach würde er neue Kräfte sammeln, aus der Erfahrung lernen, sich für den nächsten Marathon anmelden und diesen dann bewältigen.

Reiche Menschen sparen nicht nur für den nächsten Urlaub, das nächste Auto oder für das Eigenkapital zur Immobilienfinanzierung. Reiche Menschen wollen nicht nur ihre Rentenlücke schließen. Sie haben das Ziel, ein echtes Vermögen aufzubauen und betreten mit diesem Ziel ganz andere Wege, die zu wesentlich höheren Ergebnissen führen.

Setzen Sie sich hohe Ziele und handeln Sie entsprechend, damit diese realistisch werden.

Ein erreichtes Ziel verwandelt sich zum Zwischenziel. Reiche Menschen kommen nie an, darum geht es auch nicht. Nicht die erreichten Ziele machen glücklich – das Glück stellt sich viel früher ein, es liegt auf dem Weg in Richtung Ziel.

III. Geld verdienen

Bezüglich des Geldverdienens gibt es dreierlei zu beachten.

1. Die unterschiedlichen Wege, Geld zu verdienen

Geld lässt sich mit der Arbeit für andere verdienen:

Arbeitnehmer, Selbstständige und Experten arbeiten für andere und erhalten dafür eine Entlohnung. Zu den Experten gehören auch Spitzensportler, Top-Musiker, gefragte Künstler und Autoren.

Geld lässt sich durch die Arbeit anderer verdienen:

Investoren und Unternehmer lassen andere für sich arbeiten. Das ist nicht verwerflich, ganz im Gegenteil: Unternehmer schaffen Arbeitsplätze und Investoren sind Geldgeber für wichtige Projekte, etwa dringend benötigten Wohnraum. Theoretisch kann das Einkommen hier unbeschränkt skaliert werden.

Eine weitere Unterscheidung besteht zwischen aktiven und passiven Einnahmen:

Wer aktiv Geld verdient, erhält für eine bestimmte Tätigkeit, die er immer wieder aufs Neue ausübt, eine Vergütung. Als ich noch als Rechtsanwalt tätig war, verdiente ich mit meiner anwaltlichen Tätigkeit ausschließlich aktiv Geld: Nach Abschluss eines Falls stellte ich meine Schlussrechnung. Mit einem neuen Auftrag begann alles wieder von vorne.

Bequemer und unlimitierter sind passive Einnahmen. Für passives Einkommen wird zunächst ein Produkt entwickelt und vermarktet, oder eine andere passive Einkommensquelle erschlossen, aus der immer wieder neue Einnahmen fließen: Das können Mieten für Immobilien sein, Lizenzgebühren für Software, Verkaufserlöse für Bücher, Filme und für anderen Content, oder auch Dividenden aus einmal gekauften Aktien und Fonds. Reiche Menschen erschließen sich passive Kapitalströme.

In der Schule, in der Ausbildung oder im Studium wird nicht unterrichtet, Investor oder Unternehmer zu werden. Schüler, Auszubildende und Studenten werden nur darauf vorbereitet, einen bestimmten Beruf als Angestellte auszuüben und vielleicht noch als Selbstständige oder Experten für andere zu arbeiten.

Zum Glück ist es in unserer heutigen Zeit so einfach wie nie zuvor, effektiv und erfolgreich zu investieren – also Investor zu werden.

Es besteht auch die Möglichkeit, ein kleines Unternehmen aufzubauen oder zu kaufen und den Wert dieses Unternehmens zu steigern, um daraus entweder passive Einnahmen zu beziehen oder es wieder zu verkaufen, sobald es einen gewissen Marktwert erreicht hat. Mit einem solchen Verkauf lassen sich sehr hohe, unlimitierte Renditen erzielen. Das ist der schnelle Weg zu einem finanziellen Vermögen. Ich möchte an dieser Stelle nur auf diesen Weg aufmerksam machen. Er wurde schon von denjenigen beschrieben, die ihn erfolgreich gegangen sind. Wem dieser schnelle Weg über den Aufbau eines Unternehmens gelingt, der steht dann allerdings vor der Herausforderung, langfristig reich zu bleiben. Hierbei wird dieser Wegweiser helfen.

2. Wie sich Einkommen steigern lässt

Wer sein Einkommen steigern möchte, muss sich darauf konzentrieren, höhere Werte zu erschaffen.

Geld können wir nur durch die Bereitschaft eines anderen verdienen, sein mühsam erarbeitetes Geld als Tauschmittel für unsere Arbeitskraft, unsere Leistung, unsere Dienstleistung oder unser Produkt einzusetzen. Wir müssen also einen Gegenwert anbieten.

Viele Menschen sagen zwar, sie würden gerne mehr „Geld verdienen“, meinen aber: mehr „Geld bekommen“, weil sie weniger die Ergebnisse ihrer Arbeit im Blick haben, sondern eher ihr Gehalt für die eingetauschte Zeit.

Auch ein Arbeitnehmer kann auf Dauer nur so viel Geld erhalten, wie er tatsächlich verdient: Er muss seinem Arbeitgeber einen entsprechenden wirtschaftlichen Gegenwert liefern, sonst wird die Stelle irgendwann wegfallen oder von einem effektiveren Mitarbeiter besetzt werden. Wer als Arbeitnehmer also Karriere machen möchte, muss sich darauf konzentrieren, so große Werte für das Unternehmen beizusteuern wie möglich.

Das Gleiche gilt für den Selbstständigen und den Experten: Je höher die Mehrwerte für die Kunden, desto höher das mögliche Einkommen.

Nichts anderes gilt für die Unternehmer und Investoren: Löst ein Unternehmer große Probleme vieler Menschen, dann bestehen gute Chancen für einen hohen Unternehmensgewinn. Auch die Gewinne eines Investors sind umso größer, je höher der Nutzen der Firmen oder der Sachwerte für andere ist, in die er investiert.

Der weitere Faktor und der Hebel beim Geldverdienen liegt darin, mit der Tätigkeit oder mit dem Produkt möglichst viele Menschen zu erreichen.

3. Geld behalten

Dennoch kommt es weniger auf die Höhe des Einkommens, sondern noch mehr darauf an, was Sie davon behalten und dauerhaft investieren.

Auch Angestellte können die Position des Investors einnehmen. Die Kunst besteht darin, weniger Geld auszugeben als einzunehmen und Teile der Einnahmen in Vermögenswerte zu investieren, die wiederum Gewinne generieren.

Mit dem allerersten Investment beginnt auch ein Angestellter, andere für sich arbeiten zu lassen und passive Einnahmen zu beziehen.

IV. Geld sparen

Sparen bedeutet, mehr Geld einzunehmen als auszugeben – und dieses Geld sinnvoll und dauerhaft zu investieren.

Dabei ist folgende Vorstellung hilfreich: Wer Geld ausgibt, der bezahlt andere. Wer spart und investiert, bezahlt sich selbst.

Warren Buffett hat sinngemäß einmal gesagt: Spare nicht das, was übrig bleibt, sondern gib das aus, was nach dem Sparen übrig ist. Mit anderen Worten:

Bezahlen Sie sich zum Monatsanfang als Erstes! Sparen Sie über Daueraufträge und geben Sie nur den Rest aus, dafür aber mit Freude und ohne Reue.

1. Vorsicht bei großen Anschaffungen

Bereits eine einzige größere Anschaffung kann Sie für Jahre zurückwerfen.

Viele Menschen erkaufen sich mithilfe von Darlehen einen gewissen Lebensstil, ohne sich über den Preis, den Sie dafür zahlen, bewusst zu sein. Der augenscheinliche Preis ist die Verpflichtung, das Darlehen mitsamt den Zinsen zurückzuzahlen. Einen scheinbar höheren Lebensstil gegen Verpflichtungen einzutauschen, also gegen die Freiheit, ist allerdings ein äußerst nachteiliger Tausch.

Erschwerend kommt hinzu, dass mit einem Darlehen zumeist keine Vermögenswerte erworben werden, also Gegenstände, die Geld einbringen, sondern Verbindlichkeiten und damit Gegenstände, die an Wert verlieren und zusätzliches Geld kosten. Das Einkommen wird fortan nicht nur durch das Darlehen gebunden, sondern auch durch die Unterhaltungskosten für den Kaufgegenstand. Das Paradebeispiel ist der Kauf eines Pkw. Je teurer das Auto, je größer der Motor, desto größer ist der monatliche Wertverlust und desto höher sind die Unterhaltungskosten. Ein privat genutzter Pkw ist kein Vermögenswert, sondern eine Verbindlichkeit.

Selbst wenn Verbindlichkeiten nicht über ein Darlehen gekauft werden, sondern mithilfe eines angesparten Geldbetrages, so steht dann genau dieser Betrag für Investitionen in Vermögenswerte nicht mehr zur Verfügung.

Tätigen Sie keine Anschaffungen über Konsumkredite. Hüten Sie sich vor Verbindlichkeiten. Achten Sie immer auf die Folgekosten. Entscheiden Sie sich für den Gegenstand, für die Freizeitaktivität und für das Hobby mit den geringeren Folgekosten.

2. Achtsamkeit bei den kleinen Ausgaben

Neben den großen Anschaffungen sind es die vielen kleinen täglichen Ausgaben, die sich summieren und das zur Verfügung stehende Geld dahinschmelzen lassen:

Ein klassisches Beispiel ist der „Coffee to go“, der leicht 2,00 EUR aufwärts kostet und auf dem Weg zur Arbeit gekauft wird. Schnell werden das 30,00 EUR pro Monat. Hinzu kommt dann ein belegtes Brötchen vom Bäcker, der Mobilfunkvertrag, der 5,00 EUR teurer ist als es erforderlich wäre, das Feierabendbier, häufiges Essengehen, die unnötigen Gebühren für das Girokonto oder die Kreditkarte, die überflüssigen Versicherungsbeiträge, das Zeitungsabo, der Beitrag für das Fitnessstudio, das man nur zweimal pro Monat aufsucht und vieles mehr.

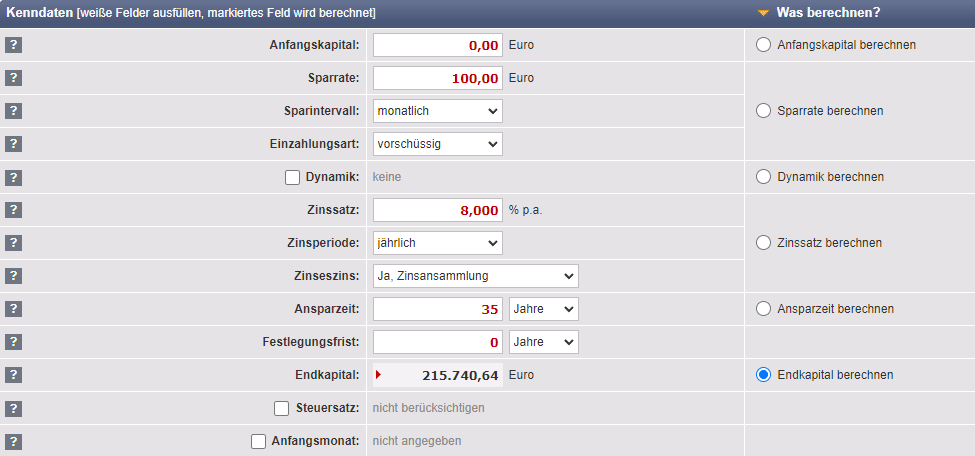

Nur 100,00 EUR unnötige Ausgaben pro Monat bedeuten nach 35 Jahren nicht etwa „nur“ 42.000 EUR (100 EUR x 12 Monate x 35 Jahre), sondern bei einer entgangenen Rendite von jährlich 8 Prozent rund 215.000 EUR.

Stellen Sie regelmäßig alle kleinen, scheinbar nicht so bedeutenden Ausgaben auf den Prüfstand und reduzieren Sie diese, sofern das in Abwägung mit Ihrer Lebensqualität sinnvoll ist. Diese Bedingung ist wichtig: Achten Sie immer auch auf Ihre Lebensqualität!

3. Machen Sie es sich leicht!

Viele Menschen empfinden das Sparen als lästig und mühsam. Durch ein Haushaltsbuch versuchen sie, einen Überblick und Kontrolle über ihre Ausgaben zu erlangen und sind dann frustriert, wenn am Ende des Monats dennoch kaum etwas übrig bleibt. Sparen muss attraktiv gestaltet werden und Spaß machen. Das gelingt durch Ziele und einen vollautomatischen Prozess, der jegliche Anstrengung vermeidet:

Für den Überblick und die Selbstdisziplin ist es sinnvoll, mehrere Konten zu verwenden. Drei Konten sollten es mindestens sein. Es gibt jedoch auch Modelle mit wesentlich mehr Konten.

Mit dem Gehalt wird das tägliche Leben bestritten. Hierfür genügt ein Girokonto.

Die täglichen Ausgaben sind jedoch nicht immer gleich. Manchmal stehen Anschaffungen an, Reparaturen oder ein Urlaub. Das sind Sonderausgaben, für die Rücklagen vorhanden sein sollten. Mit einem Teil des Einkommens sollten daher entsprechende Rücklagen auf einem separaten Konto gebildet werden. Dabei leistet ein Tagesgeldkonto gute Dienste.

Das entscheidende Ziel jedoch ist der nachhaltige Vermögensaufbau. Hierfür wird ein drittes Konto verwendet, etwa ein Verrechnungskonto für ein Depot.

Der übergeordnete Plan ist folgender – Achtung, jetzt kommt der große Sinn des Ganzen:

Für den Vermögensaufbau bewahren Sie einen Teil Ihres Einkommens dauerhaft – also für immer – vor dem Verbrauch für Konsum. Das Geld nutzen Sie, um es in Sachwerte zu investieren. Diese Sachwerte generieren wiederum Einnahmen. Die steigenden Erträge der Sachwerte dienen schließlich dazu, eines Tages Ihren täglichen Lebensunterhalt und Ihre Sonderausgaben sowie Ihre Aufwendungen für all das zu finanzieren, was Spaß macht. Dabei bleiben die Sachwerte selbst unangetastet.

Bodo Schäfer hat dieses Vorgehen in seinem Buch „Ein Hund namens Money“ als „Goldene Gans“ beschrieben: Mit einem Teil des Einkommens wird eine Goldene Gans erschaffen und gefüttert, die im Laufe der Zeit immer größere goldene Eier legt, mit denen letztendlich das tägliche Leben und die Sonderausgaben bewältigt werden und darüber hinaus der Spaß bezahlt wird. Diese Goldene Gans, die also Kapitalerträge generiert, wird gehegt, gepflegt, gefüttert und niemals geschlachtet.

Eine Automatisierung vereinfacht das Sparen: Wer sich vornimmt, zum Ende des Monats den übrig gebliebenen Betrag auf seine Sparkonten zu verteilen, wird möglicherweise feststellen, dass zum Ende des Monats trotz der oben beschriebenen Sparmaßnahmen fast nichts mehr übrig sein könnte. Daher ist es besser, gleich zum Monatsanfang, also direkt nach dem Gehaltseingang, mithilfe von Daueraufträgen das Geld für beide Spartöpfe abzuzweigen und im restlichen Monat einfach mit dem reduzierten Betrag auf dem Girokonto auszukommen. Auf diese Art und Weise fällt es leicht, sich an das knappere Budget zu gewöhnen.

Der Trick ist nun, die Sparraten bei wachsendem Einkommen überproportional zu steigern. Diese Maßnahme führt zu einer Hebelwirkung bzw. zu einer exponentiellen Steigerung der Beträge, die dem Vermögensaufbau zur Verfügung stehen: Steigt das Einkommen etwa um netto 500 EUR, dann wird davon nicht wie bisher beispielsweise 10 Prozent gespart, also weitere 50 EUR, sondern deutlich mehr, z. B. zusätzliche 250 EUR.

V. Geld investieren

1. Geld

Gespartes Geld alleine würde zuverlässig an Kaufkraft verlieren:

Ursprünglich hatte das Münzgeld durch den Anteil an Edelmetallen neben der Funktion als Tauschmittel eine Wertspeicherfunktion. Auch das Papiergeld wurde insbesondere ab dem 19. Jahrhundert weltweit durch einen sog. Goldstandard und teilweise einen Silberstandard gedeckt: Banknoten durften nur ausgegeben werden, wenn deren nominaler Wert durch Edelmetalle hinterlegt war. Diese Banknoten konnten dann auch bei den zuständigen Behörden in die festgesetzte Edelmetallmenge getauscht werden. Das Geldmengenwachstum war durch die Koppelung an das endliche Edelmetall begrenzt, was Deflationsgefahren nach sich zog und das Geldsystem unflexibel machte. Schon vor der Einführung des Papiergeldes wurde über die Jahrhunderte immer wieder Geld vermehrt, indem der Edelmetallgehalt in den Münzen reduziert wurde, was zu einer entsprechenden Abwertung führte. Auch der Goldstandard für Papiergeld erfuhr immer wieder Aufweichungen und wurde im Jahr 1971 durch den US-Präsident Nixon aufgehoben.

Seitdem kann Geld beliebig gedruckt werden. Geldmengenwachstum entsteht jedoch nicht nur durch die Druckerpresse der Notenbanken (Vollgeldsystem), sondern auch im Rahmen der sog. Giralgeldschöpfung (Giralgeldsystem): Wenn Banken Darlehen vergeben, verleihen sie nicht etwa vorhandenes Geld, vielmehr schöpfen sie durch Knopfdruck Geld aus dem Nichts. Sie müssen im Jahr 2022 lediglich ein Prozent des neu geschöpften Buchgeldes als Mindestreserve bei der Europäischen Zentralbank hinterlegen. Wenn die Geldmenge schneller wächst als das Bruttoinlandsprodukt steigt, führt das zu Inflation, also zu Kaufkraftverlust. Um eine Deflation zu vermeiden, wird von den Zentralbanken sogar eine gewisse Inflation angestrebt.

Die für Sie wichtige Quintessenz dieser stark verkürzten und vereinfachten Geschichte des Geldes ist folgende:

Geldwährungen sind als Tauschmittel nach wie vor hervorragend geeignet. Eine Wertspeicherfunktion besitzen sie jedoch nicht mehr. Stattdessen unterliegen Geldwährungen einem garantierten Kaufkraftverlust. Wer Geld nur beiseitelegt, der spart es nicht, sondern er gibt es durch Nichtstun aus, indem er zuschaut, wie sein Geld entwertet.

Es gibt jedoch eine effektive und leicht umzusetzende Möglichkeit, sich vor einem Kaufkraftverlust zu schützen und die Kaufkraft sogar zu steigern:

Durch Investitionen in Sachwerte.

2. Anlageklassen

Die Anlageklassen lassen sich in zwei große Kategorien unterteilen:

a) Auf der einen Seite gibt es Anlageklassen direkt für Geld bzw. Währungen.

Tagesgeld und Anleihen z. B., wobei sich die Anleihen in Staatsanleihen und Unternehmensanleihen untergliedern. Die unter V. 1.) „Geld“ beschriebene Problematik bleibt bestehen.

Allerdings können Tagesgeld, Festgeld und kurz laufende Anleihen dann sinnvoll sein, wenn Sie das Geld vorübergehend parken wollen. Lang laufende Anleihen können unter Umständen zur Risikostreuung beitragen.

Nicht immer lässt sich mit der Vergabe von Geld gegen Zinsen ein sog. Realzins erzielen, also ein Kaufkraftgewinn. Das ist nur dann der Fall, wenn der ausgewiesene Zins höher als die Inflationsrate ist.

Häufig werden Kryptowährungen bereits als Anlageklasse betrachtet. Ich persönlich halte Kryptowährungen im Jahr 2022 noch immer für Spekulationsobjekte, ohne dass diese Einschätzung abwertend gemeint ist. Sobald die Preisbildung nachvollziehbaren Gesetzmäßigkeiten folgt, bilden Kryptowährungen eine eigene Anlageklasse. Allerdings soll es hier weniger auf die Begrifflichkeit ankommen als auf die Einschätzung, dass Kryptowährungen eine intensive Beschäftigung voraussetzen. Sie sind für das Trading gut geeignet. Für den systematischen Vermögensaufbau erscheinen sie jedoch allenfalls als untergeordnete Beimischung sinnvoll.

b) Auf der anderen Seite stehen die Anlageklassen für Sachwerte.

Sachwerte sind Wirtschaftsgüter mit materiellem Wert, die diesen Wert auch bei einer Inflation bewahren können. Dazu gehören Immobilien, Edelmetalle und Aktien als die drei wichtigsten Kategorien für den Vermögensaufbau, aber auch Kunst, Oldtimer, Rennpferde, ungetragene Luxusuhren, Whisky u. v. m.

Sachwerte haben gemeinsam, dass sie sich – anders als Geld-Währungen – nicht beliebig vermehren lassen. Geht von den Sachwerten zusätzlich ein Nutzen, ein Wert für die Gesellschaft aus, dann stehen die Chancen gut, dass sie über Generationen und durch die Verwerfungen der Papiergeld-Währungen hindurch ihre Kaufkraft erhalten und steigern.

Sachwerte sind für den Vermögensaufbau und Vermögenserhalt bestens geeignet.

3. Anlageinstrumente

In die oben genannten Anlageklassen können Sie mithilfe verschiedener Anlageinstrumente investieren: Es gibt direkte und indirekte Anlageinstrumente.

Einzelne Aktien oder Anleihen, eine Immobilie oder Goldbarren sind unter anderem direkte Investments in die einzelnen Anlageklassen.

Aktiv gemanagte Fonds, passive ETFs oder Zertifikate (etwa auf Gold) sind beispielsweise indirekte Anlageinstrumente.

Direkte Anlagen haben den Vorteil, dass der Investor eine höhere Kontrolle über seine Investments behält. Zudem besteht regelmäßig ein Kostenvorteil. Mit indirekten Anlagen lässt sich allerdings Expertise einkaufen (bei erfolgreich gemanagten Fonds), mit weniger Kapital eine breite Streuung erreichen und ein passiver Vermögensaufbau umsetzen, etwa mit ETFs.

Gehen Sie bei der Auswahl der Anlageklassen und Anlageinstrumente systematisch und planvoll vor. Investieren Sie mit System und nicht nach Bauchgefühl.

4. Business und Handelsplan

Bereits das erforderliche systematische Vorgehen zeigt: Das Börsengeschäft bzw. das Investmentgeschäft ist ein Business.

So mancher Marktteilnehmer erzählte mir, er würde mit „Spielgeld“ Aktien kaufen. Solche „Anleger“ meinen damit, sie würden sich mit Aktien unsystematisch ausprobieren und rechnen eigentlich mit Verlusten, die dann aber nicht wehtäten, weil es sich ja nur um ihr „Spielgeld“ handele. Das „richtige Geld“ hingegen liege „sicher“ auf dem Tagesgeldkonto. Mit einer solchen Einstellung lassen sich vielleicht Zufallsgewinne wie im Casino erzielen, jedoch keine systematischen Gewinne, die sich regelmäßig wiederholen lassen.

Sie benötigen dringend die Einstellung, dass Sie mit Ihren Investments ein Geschäft betreiben! Der Businessplan ist an der Börse der Handelsplan.

In einem Handelsplan halten Sie detailliert schriftlich fest, wie das Depot, das zugehörige Verrechnungskonto sowie ggf. weitere einbezogene Konten, Schließfächer usw. verwendet werden.

Mit einem Handelsplan, dessen Erstellung zunächst Mühe macht, sehen Sie sehr schnell, wann der nächste Check ansteht, ob Handlungsbedarf besteht und was Sie machen müssen. Sie handeln dann nicht nach Gefühl, sondern nach einem funktionierenden System, nach einem Plan, der auf kurz oder lang zum Erfolg führt.

In dem Handelsplan legen Sie fest, wie Sie mit dem Verrechnungskonto verfahren:

- Einmalige Einzahlung oder regelmäßige Einzahlungen?

- Welche Währung(en)?

- Ob und welche Entnahmen und wenn ja, zu welchem Zweck?

Als Nächstes legen Sie Ihre Anlagestrategie fest, also den Umgang mit Ihrem Depot.

Grundsätzliche Überlegungen:

- Ist die Anlagestrategie langfristig, mittelfristig oder kurzfristig ausgerichtet?

- Welche Zielrendite verfolgen Sie bei welchem Risiko bzw. welcher Schwankungsbreite?

- Welche Ausrichtung: Long only oder Total Return?

- Welche Anlageklassen?

- Wie wird diversifiziert?

- Rebalancing: Ja oder nein?

- Welche Anlageinstrumente?

Detaillierte Überlegungen:

- Welche konkrete Handelsstrategie für die jeweiligen Anlageklassen?

- Einstiegszeitpunkte nach welchen festzulegenden Kriterien?

- Ausstiegszeitpunkte nach welchen konkreten Kriterien?

- Oder Hedging (Absicherung) statt Ausstieg?

Weiteres:

- Wie oft und wann soll der Handelsplan überprüft werden?

- Muss etwas geändert oder konkretisiert werden?

Das Wichtigste und Schwierigste an einem Handelsplan ist, sich auch an diesen zu halten.

Insbesondere an den Börsen sind die Stimmungen oft konträr zu den Chancen und Risiken. Wenn Euphorie ausbricht, glauben fast alle, die Märkte könnten nur noch steigen. Dabei gibt es keine Käufer mehr, weil bereits jeder investiert ist, und die Märkte sind kurz davor zu kippen. Unerfahrene Anleger haben die gesamte Hausse verpasst, steigen jetzt aber ein, um auch dabei zu sein und kaufen den Profis die Papiere ab.

Umgekehrt in den Tiefen einer Baisse schmeißen unerfahrene Anleger in der größten Marktpanik ihre letzten Wertpapiere auf den Markt, um sich vor dem scheinbar drohenden Totalverlust zu schützen. Tatsächlich gibt es in den schwärzesten Börsenzeiten kaum noch Verkäufer und die Profis beginnen schon wieder, in die Märkte einzusteigen.

Obwohl ich seit 1997 aktiv handele und bis 2022 bereits 5 Baissen bzw. kurze Crashs miterlebt habe, spielen mir meine Emotionen noch immer Streiche und suggerieren mir oft, lieber das Gegenteil von meinen Handelsplänen zu machen – ich achte gar nicht mehr auf diese Emotionen, sondern handele stur nach meinen Handelsplänen, leider auch nicht immer, um ganz ehrlich zu sein, aber fast immer. Im Umgang mit den eigenen Emotionen liegt die größte Herausforderung! Ignorieren Sie Ihre Emotionen und Ihr Bauchgefühl. Handeln Sie stur nach Ihrem Handelsplan. Das ist schwierig, aber die einzige Chance, erfolgreich zu sein.

Unterschiedliche Pläne und Strategien erfordern verschiedene Handelspläne – und sollten daher auch in jeweils eigenständigen Depots umgesetzt werden!

5. Risiken kontrollieren und Schäden durch Betrug vermeiden

Beim Investieren geht es um Wahrscheinlichkeiten. Ziel eines Handelsplans ist es immer, die Wahrscheinlichkeiten zu den eigenen Gunsten zu nutzen und Risiken zu reduzieren. Der Handelsplan steht und fällt damit, dass er funktioniert – ob er also die Wahrscheinlichkeiten zugunsten des Anlegers ausnutzen und Risiken rechtzeitig identifizieren und diesen entgegensteuern kann.

Damit das eigene Handeln von Erfolg gekrönt wird, gilt es ein paar Grundsätze zu beachten.

a) Der wichtigste Grundsatz ist die Diversifikation:

Das bedeutet: Streuen Sie breit! Gemeint sind damit die Anlageklassen und die Regionen, in denen Sie investieren. Auch innerhalb der Anlageklassen sollten Sie sich breit aufstellen.

Wer zum Beispiel lediglich ein Einfamilienhaus besitzt und darüber hinaus keine Aktien und keine Edelmetalle, der ist lediglich in Immobilien investiert, genau genommen: in einer einzigen Wohnimmobilie an einem einzigen Standort. Daraus ergibt sich ein Klumpenrisiko. Besser wäre es, mehrere Immobilien in mehreren Städten zu besitzen und diese zu vermieten. Außerdem ein breit gestreutes Aktiendepot zu halten sowie ein paar Edelmetalle zur Krisenvorsorge. Statt direkt in Immobilien zu investieren, lassen sich diese auch mit indirekten Anlageinstrumenten abbilden, etwa mit gemanagten (offenen) Immobilienfonds oder mit ETFs auf REITs.

b) Vermeiden Sie den Home Bias:

Unter Home Bias versteht man die Verzerrung der Auswahl der Zielregionen für seine Investments zugunsten des eigenen Heimatlandes.

Wer z. B. in Deutschland seiner Arbeit nachgeht, für diese in der eigenen Landeswährung bezahlt wird, sein Netzwerk in seinem Heimatland aufgebaut hat und ggf. auch ein Eigenheim in seinem Heimatland besitzt, der ist bereits sehr stark in seiner Heimat investiert! Dennoch kaufen nun viele Anleger auch noch bevorzugt Aktien aus ihrem Heimatland, weil sich das vermeintlich sicher anfühlt. Das Gegenteil ist jedoch der Fall:

Bereits wegen der Diversifikation, also der Risikostreuung, sollte der Fokus auf Aktiengesellschaften mit Sitz in anderen Ländern bzw. sogar auf anderen Kontinenten liegen.

c) Kontrollieren Sie die Verluste:

Warren Buffett soll auf die Frage, wie er so reich geworden sei, einmal geantwortet haben, indem er große Verluste vermieden habe. Eine wichtige Börsenregel lautet:

Verluste beschränken und Gewinne laufen lassen!

Am Anfang sollten Sie sich auf solche Börsengeschäfte beschränken, bei denen Sie nur 100 Prozent Ihres Einsatzes verlieren können. Einhundert Prozent sind aber ganz schön viel, werden Sie jetzt vielleicht denken. Ja, richtig. Aber es gibt Geschäfte, bei denen theoretisch unbegrenzte Verluste möglich sind, die also weit über das eingesetzte Kapital hinausgehen können: Wenn Wertpapierkredite genutzt werden, bei Leerverkäufen oder bei ungedeckten Short Calls, um nur ein paar Beispiele zu nennen. Vergewissern Sie sich also immer über das theoretisch maximale Verlustrisiko und gehen Sie nur dann ein höheres als 100 Prozent ein, wenn Sie die Kontrolle behalten, dass es nicht mehr als 100 Prozent werden, etwa durch das Einrichten automatischer Stopps bei Leerverkäufen.

Vermeiden Sie auch einen Verlust von 100 Prozent. Aktien können auf null fallen. Vor jedem Aktienkauf überlegen Sie sich gleichzeitig, unter welchen Umständen Sie diese wieder verkaufen würden, also welchen Verlust Sie noch geduldig hinnehmen würden und wann Sie die Reißleine ziehen. Wenn die Entwicklung negativ verläuft und Ihre Überlegungen für den Verkauf eintreten, dann trennen Sie sich auch von dem Papier. Handeln Sie also immer nach Plan!

Aktien, die extrem stark gefallen sind und sich seit Jahren schlecht entwickeln, werden in aller Regel nie wieder stark. Es lohnt sich in solchen Fällen immer, das noch gebundene Kapital zu liquidieren, und in stärkere Aktien oder ETFs zu investieren.

Als wirklich letzten Verkaufszeitpunkt habe ich in meinen Depots für Einzelaktien folgende „Aktien-Notbremse“ installiert, die ich jährlich jeweils zum 30.06 und zum 30.09 überprüfe:

- Die Aktie notiert 50 Prozent oder mehr unter ihrem historischen Hoch und

- die Aktie notiert tiefer als 10 Jahre zuvor (wenn sie so lange an der Börse ist) und

- die Aktie performt schwächer als der Branchendurchschnitt.

d) Gewinne laufen lassen

„Von Gewinnmitnahmen ist noch niemand gestorben“, lautet ein Börsenspruch. Das mag stimmen, aber von Gewinnmitnahmen ist auch noch niemand reich geworden! Es ist nicht sinnvoll, Gewinne nur deshalb zu realisieren, weil sie vorhanden sind. Verkaufen Sie stattdessen die Verlustbringer – und lassen Sie die Gewinne laufen.

Verkaufen Sie erst dann, wenn Verkaufssignale nach Ihrem Handelsplan vorliegen, etwa beim Bruch eines langfristigen Aufwärtstrends, beim Kippen des Gesamtmarktes oder wenn die oben beschriebene Aktien-Notbremse greift, sofern Sie diese übernehmen.

e) Betrugsversuche erkennen:

Das Internet und das echte Leben werden auch bei der Geldanlage von Betrugsversuchen überschwemmt. Zum Glück lassen sie sich meistens leicht erkennen. In folgenden Fällen sollten sämtliche Alarmglocken schrillen und von scheinbar noch so verlockenden Angeboten Abstand genommen werden:

- Es werden überdurchschnittliche, meist sogar unrealistische Renditen versprochen. Wenn Ihnen als Darlehensgeber beispielsweise eine wesentlich höhere Verzinsung angeboten wird, als der Darlehensnehmer normalerweise bei einer Bank zahlen müsste – dann ist er für eine Bank nicht hinreichend kreditwürdig. Wenn ein Hedgefonds Jahr für Jahr sehr viel besser performt als die Konkurrenz, dann könnten die Renditen geschönt sein und ein Schneeballsystem dahinter stecken.

- Der Absender des Angebots ist anonym oder unseriös oder hat einen fragwürdigen Hauptsitz im Ausland, wo er schwerer greifbar ist.

- Das Angebot ist in sich unschlüssig und unlogisch: Sie glauben gar nicht, wie viele Mandanten während meiner Anwaltstätigkeit mit leuchtenden Augen meine Kanzlei aufsuchten und erklärten, sie hätten eine zweistellige Millionensumme aus Afrika geerbt und seien aufgefordert worden, einen bestimmten Eurobetrag an einen Notar zu überweisen, damit dieser die Formalitäten erledigen und den Betrag weiterleiten könne. In solchen Fällen genügen zwei Fragen: Habe ich überhaupt Verwandte in Afrika, die ich beerben könnte? Warum behält der Notar nicht einfach seine Gebühren ein und überweist nur den „Rest“ der Erbschaft?

- Es werden persönliche Daten abgefragt, die zur Durchführung des Geschäfts nicht erforderlich sind.

Oft ist es die Gier, die dazu verleitet, leichtsinnig und unvernünftig zu werden. Lassen Sie sich nicht blenden und behalten Sie stets die Kontrolle über Ihre Finanzen.

VI. Ein ETF-Business als Beispiel

1. Allgemeine Überlegungen

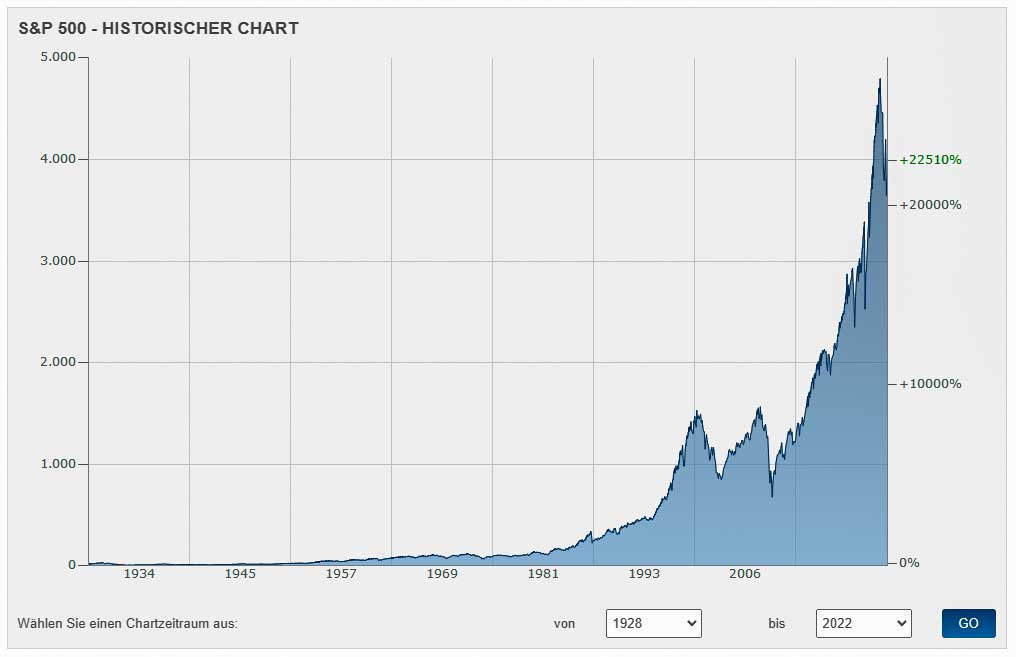

Als Einstieg lohnt es sich, einen Blick auf die langfristige Entwicklung des wohl wichtigsten Börsenindex der Welt zu richten, den S&P 500. Dieser Index setzt sich aus den größten 500 Unternehmen des Aktienmarktes der USA zusammen.

Es fällt auf, dass dieser Index trotz herber Rückschläge und großer Schwankungen tendenziell steigt, im langfristigen Durchschnitt etwa 8-9 Prozent jährlich, einschließlich der Dividenden.

Jetzt gilt es, diese Eigenschaften vieler Indizes für eine rentable Geldanlage zu nutzen:

Bei der Geldanlage richten sich die Möglichkeiten nach dem eingeplanten Zeitaufwand. Ziel ist es immer, mit einem Handelsplan die Wahrscheinlichkeit für Gewinne zu erhöhen und diejenige für Verluste zu reduzieren. Je mehr Zeitaufwand aufgebracht wird, desto mehr Möglichkeiten bestehen und desto höher können die Renditen ausfallen – aber desto mehr Fehler können auch unterlaufen.

Es ist daher sinnvoll, als Erstes ein System einzurichten, das praktisch von alleine und ohne weiteren Zeitaufwand funktioniert und nur noch gefüttert werden muss, siehe oben unter IV 3.) die „Goldene Gans“. Sobald dieses System vollständig verstanden und installiert ist, kann durch Lernen und aktives Handeln die nächste Stufe erklommen werden.

Nur wenige aktive Anleger schlagen die Märkte zuverlässig in Aufwärts- und in Abwärtsbewegungen, selbst den wenigsten professionellen Fondsmanagern gelingt das. Statistisch wäre es daher für die meisten Anleger zielführender, nicht zu versuchen, die Märkte zu schlagen, sondern ihr eingerichtetes passives System, das immerhin die Marktrenditen erzielt, mit möglichst hohen Beträgen zu füttern.

Ein solches passives System ist ein ETF-Business. Den Begriff Business verwende ich, um die Erforderlichkeit eines Businessplans, also eines Handelsplans zu unterstreichen.

2. Eine mögliche Umsetzung

Die Umsetzung unter Berücksichtigung der bisherigen Ausführungen könnte wie folgt aussehen:

- Ein Verrechnungskonto mit Depot eröffnen,

- den Sparerfreibetrag einrichten,

- Geld per Dauerauftrag auf das Verrechnungskonto überweisen,

- ETF(s) auswählen,

- Sparplan einrichten,

- ggf. die Sparraten stetig erhöhen und Sondereinzahlungen vornehmen,

- darüber hinaus: Das Ganze einfach laufen lassen.

Die Abkürzung ETF steht für „Exchange Traded Fund“ und bedeutete ursprünglich, dass er wie Aktien an der Börse gehandelt werden kann. Heutzutage können auch andere Fonds an den Börsen gehandelt werden. Der Unterschied zu aktiven Fonds besteht darin, dass ETFs in der Regel passiv die ihnen zugrunde liegenden Indizes abbilden und aktiv gemanagte Fonds von einem Fondsmanager bzw. durch Teams gemanagt werden.

Aktive Fonds schlagen nur selten ihren Vergleichsindex und haben im Vergleich zu ETFs höhere Verwaltungsgebühren sowie Ausgabeaufschläge bzw. Spreads. ETFs entwickeln sich nur so gut wie der zugrunde liegende Index, aber auch nicht schlechter. Ihre Kosten sind aufgrund des passiven Ansatzes sehr viel geringer.

Die ausgewählten ETFs sollten meines Erachtens:

- physisch replizieren,

- einen leicht nachvollziehbaren, wichtigen, nach Marktkapitalisierung gewichteten Index abbilden,

- eine gewisse Größe haben (etwa ab 300 Mio USD),

- durch eine namhafte Gesellschaft verwaltet werden,

- geringe Gesamtkosten aufweisen,

- wegen der sonst drohenden Vorabpauschale ausschüttend sein.

Physische Replikation bedeutet, dass die Werte des Index tatsächlich gekauft werden und der Index nicht wie bei der synthetischen Replikation mit Derivaten abgebildet wird.

Der Index sollte nach der Marktkapitalisierung gewichtet sein: Das bedeutet, dass Unternehmen mit einem höheren Unternehmenswert stärker gewichtet werden als kleinere Unternehmen. Indizes werden in regelmäßigen Abständen angepasst. Im Ergebnis bedeutet das, dass die aufsteigenden Werte mit der Zeit eine höhere Gewichtung erfahren und die absteigenden Werte eine geringere:

Statt der fehleranfälligen Einzeltitelauswahl wird also mit einem ETF eine systematische, sinnvolle und automatisierte Aktienauswahl getroffen, ohne dass es seitens des Investors weiterer Eingriffe bedarf.

Die wichtigste Grundüberlegung bei ETFs ist zunächst, welcher Index bzw. welche Indizes abgebildet werden sollen.

Sinnvoll ist es, einen internationalen Aktien-Index zu wählen, etwa den MSCI World, der die Aktienmärkte der Industrieländer abbildet, oder den All Country World Index, der auch noch die Schwellenländer mit einschließt. Der MSCI World umfasst etwa 2500 Aktien, der All Country World ungefähr 3500. Die Diversifikation bezüglich der Aktien ist in beiden Fällen breit. Naturgemäß liegt eine Übergewichtung im Aktienmarkt der USA vor: Dort haben die größten Unternehmen der Welt ihren Sitz. Aufgrund des dauerhaften Erfolgs der US-amerikanischen Aktien und mit Blick auf die Vermeidung des Home Bias sollte diese US-amerikanische Übergewichtung nicht stören, wenn sich der Wohnsitz des Investors außerhalb der USA befindet.

Nach der Entscheidung für einen Index sollte sich die Überlegung anschließen, ob dieser für den Vermögensaufbau bereits genügt oder nicht. Vielleicht werden in dem ausgewählten Index Regionen oder Branchen untergewichtet, die nach der persönlichen Einschätzung eine größere Rolle spielen sollten? Denkbar sind Technologiewerte, die sich verstärkt im Nasdaq finden, die Pharmabranche, REITs (das sind Aktiengesellschaften, die Immobilien verwalten), Dividendenwerte, als Region Indien oder die gesamten Emerging Markets, um nur ein paar Beispiele zu nennen.

Schließlich sollten Sie auch überprüfen, ob eine Konzentration auf Aktien alleine sinnvoll ist, oder ob noch Edelmetalle (physisch oder durch goldhinterlegte Zertifikate) oder Immobilien (mithilfe von REITs-ETFs, durch erprobte, aktiv gemanagte Fonds oder direkt) oder Anleihen (auch hierfür gibt es ETFs) beigemischt werden sollten.

Danach geht es an die ETF-Auswahl, wobei nicht jeder ETF bei jedem Broker sparplanfähig ist. Bei den namhaften Onlinebrokern, die ETF-Sparpläne anbieten, sollten sich allerdings sämtliche bewährten Modelle umsetzen lassen.

Der eingerichtete Sparplan benötigt nur noch wenig Kontrolle. Denn selbst bei den Kaufkursen gibt es einen sinnvollen Automatismus:

Steht der ETF hoch im Kurs, werden mit der zuvor festgesetzten Sparrate automatisch weniger Anteile gekauft als bei einem tiefen Kurs. In fallenden Märkten werden also automatisch mehr Anteile gekauft als in steigenden. Das ist der sog. „Cost-Average-Effekt“.

Lassen Sie sich nicht beirren: Besonders in der Finanzindustrie wird der Sinn und sogar die Existenz des Cost-Average-Effekts nicht selten geleugnet. Die Argumente sind immer verzerrt und werden durch eine Rückbetrachtung auf speziell ausgewählte Zeiträume gestützt, die zu den Hypothesen passen.

Der Einstieg in Sparraten und in Tranchen schützt Sie jedoch davor, in den Hochs einer Aufwärtsbewegung große Summen zu investieren, um dann ggf. hohe Verluste zu erleiden oder Jahrzehnte warten zu müssen, bis die Einstiegspreise wieder erreicht werden. Außerdem greifen Sie mit Sparplänen automatisch beherzt zu, wenn die Kurse stark gefallen sind. Sie nähern sich dann mit Ihrem Durchschnittseinstiegskurs den Tiefstkursen und sind schnell auf der Gewinnerseite, wenn die Märkte drehen. Geduld und Nerven benötigen Sie in lang gezogenen Baissen dennoch.

Mit Sparraten automatisieren Sie also sinnvoll Ihre Einstiegszeitpunkte und Einstiegskurse.

Nun heißt es: Das System füttern, die Sparraten idealerweise stetig erhöhen, Sonderzahlungen einfließen lassen und entspannt zuschauen, wie Ihr finanzielles Vermögen wächst. Darüber hinaus müssen Sie in Baissen die Nerven behalten, um in einer Panik nicht alles zu verkaufen.

Handelt es sich um ausschüttende ETFs, sind Ausschüttungen bereits die goldenen Eier Ihrer Gans, auch wenn sie am Anfang noch ganz klein sind. Diese Ausschüttungen legen Sie wieder an. Später sind sie Ihr passives Einkommen.

Ihr passives Einkommen können Sie bei einem entsprechenden Depotvolumen durch jährliche Teilverkäufe erhöhen, etwa unter Ausnutzung der saisonalen Effekte, z. B. jeweils Ende Juni. Als Umfang dieser Teilverkäufe können Sie zum Beispiel festlegen, die ETF-Anteile bis zu einem bestimmten Sockelbetrag an Depotgröße zu verkaufen, oder besser bis zum Sockelbetrag zzgl. der Inflation des letzten Jahres. Dann bleibt also auch bei Entnahmen ein nominaler Depotwert oder ein bestimmter Kaufkraft-Wert bestehen.

Wie Sie sehen, benötigen Sie also auch bei den Entnahmen eine Systematik und einen Handelsplan.

VII. Freiheit

Im vorigen Absatz habe ich eine Möglichkeit aufgezeigt, wie sich systematisch mit möglichst geringem Zeitaufwand passive Einnahmen in Form von Kapitalerträgen aufbauen lassen. Es gibt unzählige weitere Möglichkeiten. Diese sind einerseits mit höherem Aufwand und größeren Chancen verbunden – anderseits auch mit höheren Risiken.

Im vorigen Absatz habe ich eine Möglichkeit aufgezeigt, wie sich systematisch mit möglichst geringem Zeitaufwand passive Einnahmen in Form von Kapitalerträgen aufbauen lassen. Es gibt unzählige weitere Möglichkeiten. Diese sind einerseits mit höherem Aufwand und größeren Chancen verbunden – anderseits auch mit höheren Risiken.

Ich kann Sie nur ermutigen, Ihr Finanzwissen auszubauen und es auch auf weitere Handelssysteme anzuwenden. Nutzen Sie dabei aber unterschiedliche Depots, um eine klare Trennung zwischen Ihren Handelsplänen herbeizuführen und eine Vergleichbarkeit der Ergebnisse zu ermöglichen.

Finanziell frei sind Sie, wenn Sie durch laufende passive Einnahmen Ihren Lebensunterhalt bestreiten können, ohne darüber hinaus aktiv arbeiten zu müssen. Die dabei entscheidenden Faktoren sind die Höhe Ihrer Einnahmen und die Höhe Ihrer Ausgaben.

Finanzielle Freiheit ermöglicht Ihnen generelle Freiheit, also mehr Zeit und zusätzliche Wahlmöglichkeiten, das eigene Leben selbstbestimmt zu gestalten.

Die Zeit ist der wertvollste Vermögenswert! Verlorenes Geld lässt sich wieder verdienen. Verlorene Zeit kommt nie wieder zurück. Gewonnene Zeit hingegen erweitert Ihre Möglichkeiten und vergrößert damit Ihr Vermögen!

Nutzen Sie Ihre Zeit für den Ausbau Ihrer Lebensqualität, für den Weg zu Ihren Zielen und für ein erfülltes Leben im Hier und im Jetzt.